融资炒股的风险

融资炒股的风险

截止到5月9日,已经有50个城市对限购松绑,这里面有22个城市全面取消了限购,包括杭州、成都、西安、南京、苏州等热门城市,可见全面性放开也只是时间问题,那地产触底反弹的预期也就有了。

先前是因为地产销售额的极速下滑,百强前五家里面有四个都牵涉债务问题,行业迎来近十年最大寒冬,很多公司的估值也都是按照破产清算来定价的,比如万科、保利目前依然是破净状态。

这其中万科压力更加凸显,销售额的下滑,外资评级机构的下调评级,以及股债全面杀跌,万科最新的市净率已经跌至0.44,就算销售疲软资产有减值的预期,可这都已经腰斩了,总不能一文不值吧。

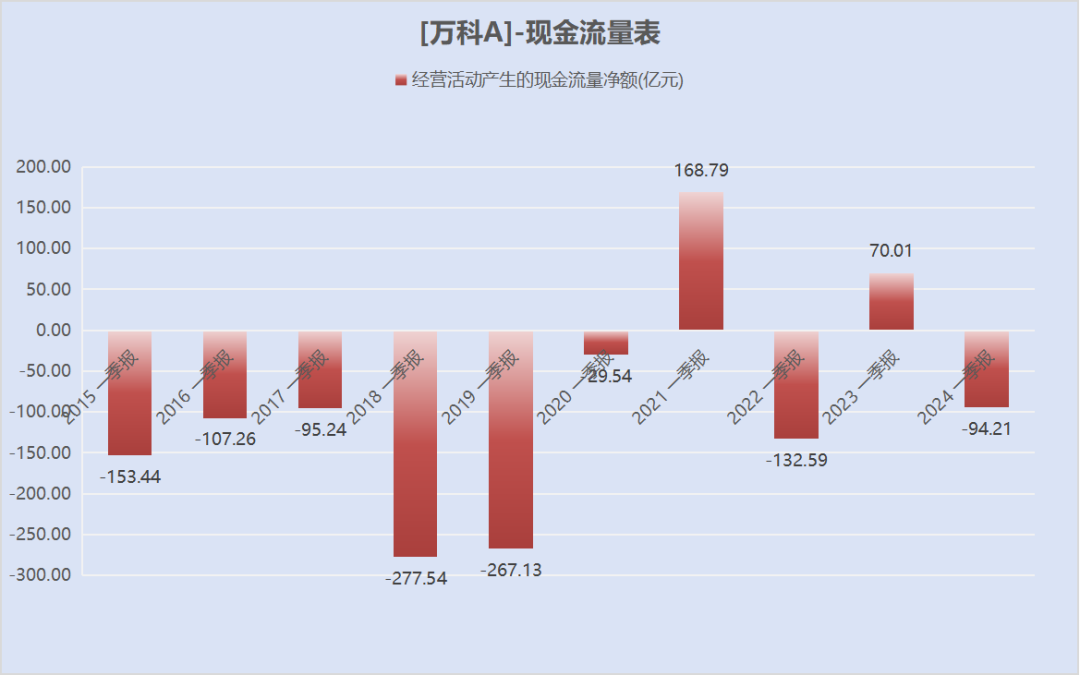

一季度,百强房企的销售额同比减少了47.5%,万科同比下滑42.8%,销售面积下滑37.5%,数据层面略显悲观,但还是跑赢了指数。不过万科一季度的利润已经开始亏损,包括经营活动现金流也因回款减少转至负数。

数据来源:Ifind

其实经营活动现金流历史多个年份的一季度都为负数,短期的影响看似并没有这么严重,只是销售的下滑确实会影响市场对万科的态度。

不过现在新的转机来了,一个是需求端放开限购,放宽杠杆空间,以及降低融资成本,对居民部门来说不一定能实现强复苏的表现,但是起码预期会好于过去这两年。

然后就是头部开发商,只要库存能盘活,该清理的存货顺利清理,然后降低负债,那么就有可能在这波去库存后站稳脚跟。

其实地产这三年虽说销售下滑较为严重,但是行业的规模还是比较大的。去年的销售额有11.66万亿,商品房销售面积也高达11.17亿平方米(截止到2024年4月的商品房待售面积为7.46亿平方米)。

债务问题

根据年报披露,集团有息债务合计是3200.5亿,占总资产的21.3%,有息债务中以中长期债务为主,一年内到期的有息债务有624.2亿,一年以上的有息债务为2576.3亿,账面上现金998.1亿,足以解决短期的债务问题。

融资成本方面,综合融资成本是3.61%,贷款占比银行占了60%多,然后债券有792亿,利率是2.9-5.35%,其他借款的利率上限是4.6%,综合看下来融资端的成本还是稳得住的。这里比较重要的是银行贷款占比高,还能从银行里拿到这么低利率的钱,这就证明信用评级在银行端是没问题的。

不过关于债务,万科2024年的目标中也提到了降杠杆,有息债务在未来两年要减少1000亿元,另外就是要通过大宗交易等手段盘活资产,目前年内交易回款不低于300亿元。2024Q1已经回款42亿元。

销售端23年已售未结面积和金额分别为2338.6万平、3604.4亿元,比2022年下降了30.4%和32%,但待结转的规模依然很大。机构给出的2024年预期是,营收下滑14.82%至3967.17亿,归母净利润为107.99亿,下滑11.21%。预期不算太乐观,但对比行业已经算是乐观了。

土储问题

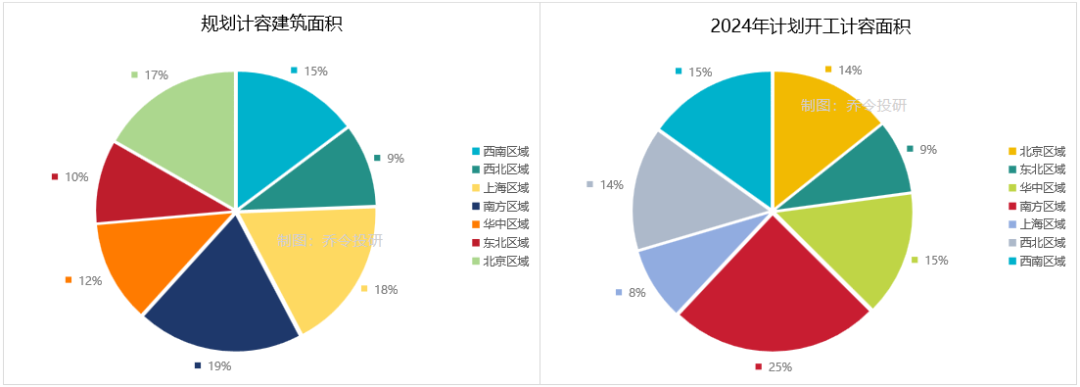

这波如果能顺利地清理库存后,真正能站稳脚跟的一定是土储较为优质的房企。万科去年新增43个项目,基本都是集中在北京、杭州、上海、成都等热门城市。

按年报披露,2024年集团现有项目(不含未来新获取项目)计划开工及复工计容面积1071.8万平方米,预计项目竣工计容面积2205.7万平方米。

规划计容面积中北京区域为4280万平方米,项目主要是北京,也包括天津、唐山、石家庄、济南、青岛、烟台等;

东北区域规划计容面积为2465.77万平方米,主要集中在沈阳、大连、长春等;

华中区域规划计容面积为3036.03万平方米,主要集中在武汉、长沙、郑州、南昌等;

南方区域规划计容面积为4969万平方米,主要包括深圳、东莞、广州、厦门、珠海、惠州、佛山等;

上海区域规划计容面积为4575万平方米,主要包括上海、南京、宁波、合肥、杭州等;

西南区域规划计容面积为3775万平方米,主要包括成都、重庆、贵阳、昆明等。

数据来源:2023年报

综合土储占比来看,北京和南方地区的占比较高,主要也集中在北上广深四个大一线以及长三角的合肥、武汉,嘉兴、宁波等。论产业经济,新兴产业也基本都集中在大湾区、长三角等地区。

房子的需求量是由人口来决定的,而房价的上涨潜力是由高薪就业机会来决定的,比如互联网密集的产业园区,周边房价明显要高于其他制造业,万科的土储长期是具有一定的竞争力的。

需求问题

需求问题,如果我们去看居民杠杆率,最新的64%要明显要高于2014年的30%左右,这也就意味着这波去库存行情,不会演变成2014年那波的超级行情。

其实不论是居民的信贷扩张,还是企业的信贷扩张,这波的环境跟2014年都有着本质的区别。中金最新的报告也提到了,未来三年购房需求、房价与企业扩表能力上均可能处于盘整阶段,三项要素的上行空间与共振概率均相对有限。

但这波的行情核心点在于,需求端就算居民部门有心无力,也由央妈出来兜一部分底。最新消息是已经计划3000亿的金额。如果,我这里说的是假设,成交数据在接下来的1-2个季度没有明显起色,那央妈会不会加大力度?

其实这波密集型的政策发布,就已经表达了稳定市场的决心,短期当然数据上反馈需要时间,但只要下决心要解决问题,最终都大概率能解决。

未来行业的规模增长必然不会像上一波去库存那样的增速,但是存量市场集中到几个头部的概率还是蛮大的。

前两年,市场主流观点都认为,行业供给出清后,份额会向头部集中融资炒股的风险,但是因为整体销量下滑,头部的现金流也受到了影响。现在不同了,已经确定的有定向资金出面解决问题,再加上刚需的改善,行业基本面边际改善是值得期待的。